Porady

Skala, liniowy czy ryczałt? Co się bardziej opłaca?

Polski Ład daje różnorodne możliwości podatkowe, ale jednocześnie niesie wiele niejasności. W gąszczu wprowadzonych przepisów niełatwo się poruszać, więc przyjrzyjmy się bliżej temu, co niesie ze sobą reforma podatkowa - największa od 30 lat.

• Składka zdrowotna jest uzależniona od dochodu w przypadku przedsiębiorców rozliczających się według skali podatkowej, jak też podatkiem liniowym.

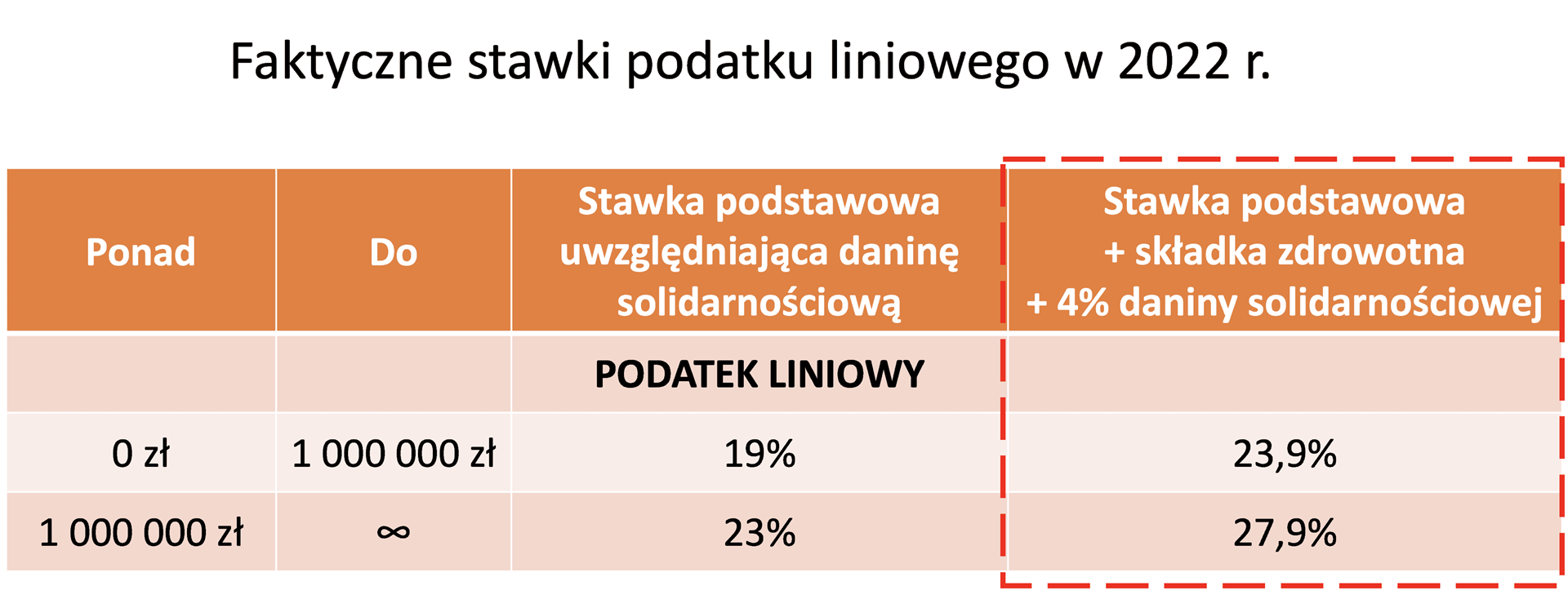

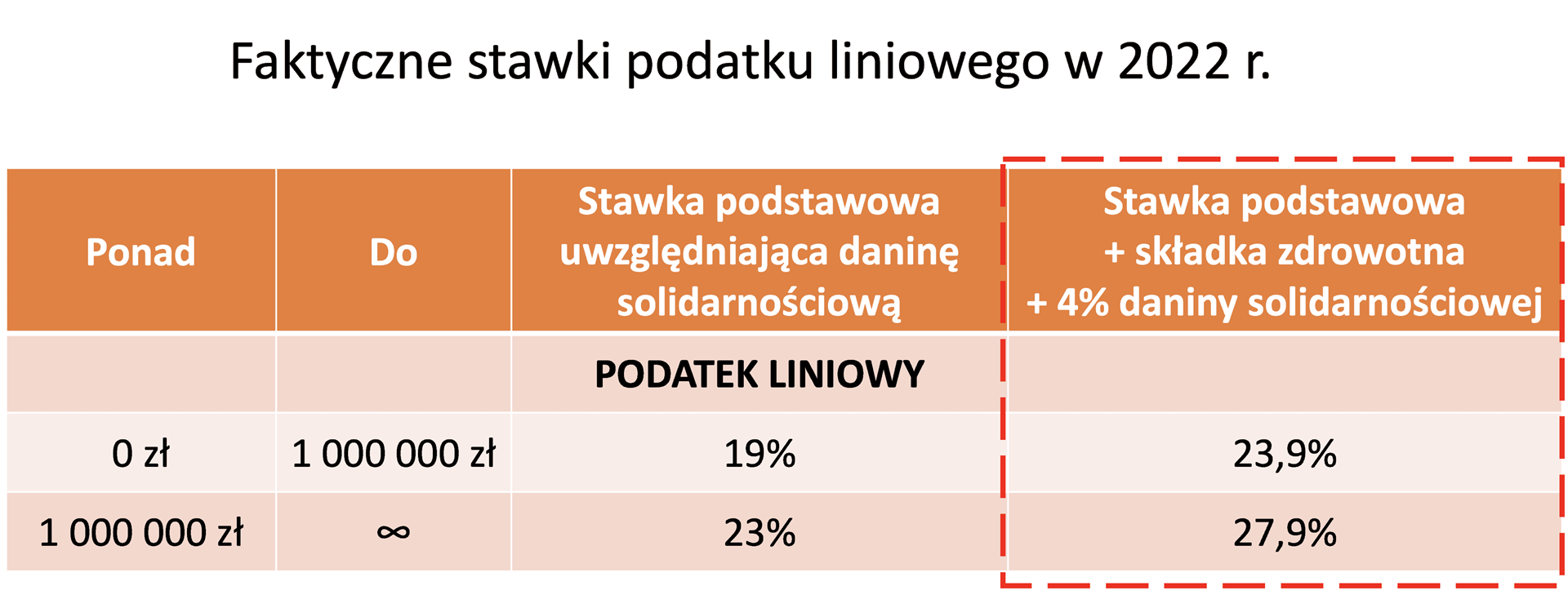

• Realne opodatkowanie przedsiębiorców od 2022 r. rozliczających się podatkiem liniowym to 23,9% i 27,9%.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających się ryczałtem wynosi ok. 300 zł (bazę stanowi 60% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu do 60 000 zł.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających poprzez kartę podatkową - wysokość składki zdrowotnej wynosi 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

• W przypadku konsumentów został podwyższony próg podatkowy z 85 528 zł do 120 000 zł.

• Zwiększenie kwoty wolnej od podatku do 30 000 zł dla konsumentów.

W listopadzie Prezydent podpisał Ustawę z 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych i ustawy o podatku dochodowym od osób prawnych. W efekcie 1 stycznia 2022 r. w życie wszedł Polski Ład. Obejmuje on nie tylko przedsiębiorstwa, ale wszystkich Polaków, także tych pracujących na etatach.

PRZEDSIĘBIORCY

Skala albo linia – stawki dla firm

• Składka zdrowotna uzależniona od dochodu w przypadku przedsiębiorców rozliczających się według skali podatkowej, jak też podatkiem liniowym – w zestawieniu z brakiem możliwości odliczenia składki zdrowotnej efektem tej zmiany jest znaczące podwyższenie opodatkowania osób prowadzących jednoosobową działalność gospodarczą oraz wspólników spółek cywilnych i jawnych. W przypadku przedsiębiorców rozliczających się według skali podatkowej składka zdrowotna liczona od dochodu wynosi 9%. Ci, którzy rozliczają się liniowo, płacą 4,9%.

• Realne opodatkowanie przedsiębiorców od 2022 r. rozliczających się podatkiem liniowym. Od dłuższego czasu podatek liniowy jest tak naprawdę podatkiem progresywnym, ponieważ jest objęty daniną solidarnościową. Skala składa się z dwóch przedziałów – w 2021 r. wynosiły one 19% oraz 23%. Biorąc pod uwagę obowiązek zapłaty składki na ubezpieczenie zdrowotne w kwocie 4,9% dochodu, stawki będą wynosiły 23,9% i 27,9%.

.png.aspx?stamp=638257544866930000)

Wszystko zależy od dochodu

• Powyższe wyliczenia nie obejmują składek na ubezpieczenia społeczne, a także na Fundusz Pracy. Jeśli przedsiębiorca rozlicza się podatkiem liniowym, to - uwzględniając pełny ZUS - przy dochodzie 100 000 zł zapłaci on łącznie podatek w wysokości 39,3% (licząc PIT i pełny ZUS). Jeżeli dochód będzie większy, np. 200 000 zł, to podatek wyniesie 31,1%, a przy 300 000 zł będzie to 28,6%. Stawka zmniejsza się, bo przedsiębiorcy będą płacić składki na ubezpieczenia społeczne i Fundusz Pracy w zryczałtowanych kwotach.

• Biorąc pod uwagę podatek dochodowy i ZUS oraz podatki obrotowe i majątkowe ostateczny poziom opodatkowania przedsiębiorcy powinien być niższy niż pracownika, ponieważ ma on wpływ na formę opodatkowania, wysokość kosztów uzyskania przychodów, status podatnika VAT, rodzaj prowadzenia działalności, a także stawkę składek ZUS.

Składka zdrowotna – jak wyliczyć?

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających się ryczałtem wynosi:

- ok. 300 zł (bazę stanowi 60% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu do 60 000 zł,

- ok. 500 zł (podstawa to 100% przeciętnego wynagrodzenia za IV kwartał poprzedniego roku) dla przychodu do 300 000 zł,

- ok. 900 zł (w przypadku podstawy 180% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu powyżej 300 000 zł.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających poprzez kartę podatkową – wysokość składki zdrowotnej wynosi 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

• Minimalna składka zdrowotna – jeśli przedsiębiorca rozliczający się według skali podatkowej lub liniowo wykaże stratę albo jego dochód będzie na tyle niski, że wysokość składki zdrowotnej spadłaby poniżej równowartości 9% minimalnego wynagrodzenia, wówczas składka ta wynosi 9% minimalnego wynagrodzenia, tj. 270,90 zł w 2022 r.

Dla kogo obniżony ryczałt?

• Obniżenie stawki ryczałtu dla niektórych przychodów – z 17% do 14% (usługi architektoniczne, inżynierskie, badania i analizy techniczne, w zakresie specjalistycznego projektowania oraz opieki zdrowotnej) i z 15% do 12% (dotyczy branży informatycznej).

Skorzystaj z kalkulatora B2B

KONSUMENCI

Wyższy próg podatkowy i podniesiona kwota wolna od podatku

• Podwyższenie progu podatkowego z 85 528 zł do 120 000 zł – w ostatnich kilku latach z powodu podwyżek wynagrodzeń oraz inflacji coraz liczniejsza grupa osób była objęta drugim przedziałem podatkowym. Podwyższenie progu stanowi de facto waloryzację, ale ponieważ po zmianach nie da się odliczyć składki na ubezpieczenie zdrowotne, finalnie jest ona pozorna.

• Podwyższenie kwoty wolnej od podatku do 30 000 zł – w porównaniu z innymi krajami suma ta w 2021 r. była na bardzo niskim poziomie. Oczekiwano jej odczuwalnego podwyższenia, ale ze względu na niepodlegającą odliczeniu od 2022 r. składkę na ubezpieczenie zdrowotne, kwoty wolnej od danin publicznych jednak nie będzie.

Ulga dla klasy średniej

• Polski Ład przewiduje ulgę dla klasy średniej. Ma ona spowodować, że osoby z tej grupy nie odczują zmian w portfelu lub będzie to tylko niewielka korekta. Chodzi o Polaków zarabiających od 68 412 do 133 692 zł rocznie (od 5700 do 11 140 zł miesięcznie). Dla tych osób nic się nie zmienia, ewentualnie uszczuplenie w skali miesiąca jest minimalne. Ulga przysługuje osobom zatrudnionym na umowę o pracę i przedsiębiorcom rozliczającym się na zasadach ogólnych. Nie obejmuje emerytów, osób mających umowy-zlecenia oraz umowy o dzieło. Jeżeli ktoś pracuje na etacie, ale dorabia na umowę-zlecenie, ulga dotyczy tylko jego przychodów z etatu. Natomiast osoby pracujące na etacie z 50% kosztami przychodu korzystają z ulgi.

• Brak możliwości odliczenia składki na ubezpieczenie zdrowotne – skutkuje dodatkową „daniną” nawet wobec Polaków, których dochody nie przekraczają kwoty wolnej. Mamy więc jednocześnie mamy do czynienia z podniesioną kwotą wolną i progiem podatkowym, a także z podwyższoną rzeczywistą stawką opodatkowania poprzez uniemożliwienie odliczenia składki zdrowotnej w PIT.

Skala podatkowa w praktyce

• Realne opodatkowanie przedsiębiorców od 2022 r. rozliczających się podatkiem liniowym to 23,9% i 27,9%.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających się ryczałtem wynosi ok. 300 zł (bazę stanowi 60% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu do 60 000 zł.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających poprzez kartę podatkową - wysokość składki zdrowotnej wynosi 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

• W przypadku konsumentów został podwyższony próg podatkowy z 85 528 zł do 120 000 zł.

• Zwiększenie kwoty wolnej od podatku do 30 000 zł dla konsumentów.

W listopadzie Prezydent podpisał Ustawę z 29 października 2021 r. o zmianie ustawy o podatku dochodowym od osób fizycznych i ustawy o podatku dochodowym od osób prawnych. W efekcie 1 stycznia 2022 r. w życie wszedł Polski Ład. Obejmuje on nie tylko przedsiębiorstwa, ale wszystkich Polaków, także tych pracujących na etatach.

PRZEDSIĘBIORCY

Skala albo linia – stawki dla firm

• Składka zdrowotna uzależniona od dochodu w przypadku przedsiębiorców rozliczających się według skali podatkowej, jak też podatkiem liniowym – w zestawieniu z brakiem możliwości odliczenia składki zdrowotnej efektem tej zmiany jest znaczące podwyższenie opodatkowania osób prowadzących jednoosobową działalność gospodarczą oraz wspólników spółek cywilnych i jawnych. W przypadku przedsiębiorców rozliczających się według skali podatkowej składka zdrowotna liczona od dochodu wynosi 9%. Ci, którzy rozliczają się liniowo, płacą 4,9%.

• Realne opodatkowanie przedsiębiorców od 2022 r. rozliczających się podatkiem liniowym. Od dłuższego czasu podatek liniowy jest tak naprawdę podatkiem progresywnym, ponieważ jest objęty daniną solidarnościową. Skala składa się z dwóch przedziałów – w 2021 r. wynosiły one 19% oraz 23%. Biorąc pod uwagę obowiązek zapłaty składki na ubezpieczenie zdrowotne w kwocie 4,9% dochodu, stawki będą wynosiły 23,9% i 27,9%.

.png.aspx?stamp=638257544866930000)

Wszystko zależy od dochodu

• Powyższe wyliczenia nie obejmują składek na ubezpieczenia społeczne, a także na Fundusz Pracy. Jeśli przedsiębiorca rozlicza się podatkiem liniowym, to - uwzględniając pełny ZUS - przy dochodzie 100 000 zł zapłaci on łącznie podatek w wysokości 39,3% (licząc PIT i pełny ZUS). Jeżeli dochód będzie większy, np. 200 000 zł, to podatek wyniesie 31,1%, a przy 300 000 zł będzie to 28,6%. Stawka zmniejsza się, bo przedsiębiorcy będą płacić składki na ubezpieczenia społeczne i Fundusz Pracy w zryczałtowanych kwotach.

• Biorąc pod uwagę podatek dochodowy i ZUS oraz podatki obrotowe i majątkowe ostateczny poziom opodatkowania przedsiębiorcy powinien być niższy niż pracownika, ponieważ ma on wpływ na formę opodatkowania, wysokość kosztów uzyskania przychodów, status podatnika VAT, rodzaj prowadzenia działalności, a także stawkę składek ZUS.

Składka zdrowotna – jak wyliczyć?

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających się ryczałtem wynosi:

- ok. 300 zł (bazę stanowi 60% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu do 60 000 zł,

- ok. 500 zł (podstawa to 100% przeciętnego wynagrodzenia za IV kwartał poprzedniego roku) dla przychodu do 300 000 zł,

- ok. 900 zł (w przypadku podstawy 180% przeciętnego wynagrodzenia za IV kwartał wcześniejszego roku) dla przychodu powyżej 300 000 zł.

• Zryczałtowana składka zdrowotna dla przedsiębiorców rozliczających poprzez kartę podatkową – wysokość składki zdrowotnej wynosi 9% minimalnego wynagrodzenia, czyli 270,90 zł w 2022 r.

• Minimalna składka zdrowotna – jeśli przedsiębiorca rozliczający się według skali podatkowej lub liniowo wykaże stratę albo jego dochód będzie na tyle niski, że wysokość składki zdrowotnej spadłaby poniżej równowartości 9% minimalnego wynagrodzenia, wówczas składka ta wynosi 9% minimalnego wynagrodzenia, tj. 270,90 zł w 2022 r.

Dla kogo obniżony ryczałt?

• Obniżenie stawki ryczałtu dla niektórych przychodów – z 17% do 14% (usługi architektoniczne, inżynierskie, badania i analizy techniczne, w zakresie specjalistycznego projektowania oraz opieki zdrowotnej) i z 15% do 12% (dotyczy branży informatycznej).

Skorzystaj z kalkulatora B2B

KONSUMENCI

Wyższy próg podatkowy i podniesiona kwota wolna od podatku

• Podwyższenie progu podatkowego z 85 528 zł do 120 000 zł – w ostatnich kilku latach z powodu podwyżek wynagrodzeń oraz inflacji coraz liczniejsza grupa osób była objęta drugim przedziałem podatkowym. Podwyższenie progu stanowi de facto waloryzację, ale ponieważ po zmianach nie da się odliczyć składki na ubezpieczenie zdrowotne, finalnie jest ona pozorna.

• Podwyższenie kwoty wolnej od podatku do 30 000 zł – w porównaniu z innymi krajami suma ta w 2021 r. była na bardzo niskim poziomie. Oczekiwano jej odczuwalnego podwyższenia, ale ze względu na niepodlegającą odliczeniu od 2022 r. składkę na ubezpieczenie zdrowotne, kwoty wolnej od danin publicznych jednak nie będzie.

Ulga dla klasy średniej

• Polski Ład przewiduje ulgę dla klasy średniej. Ma ona spowodować, że osoby z tej grupy nie odczują zmian w portfelu lub będzie to tylko niewielka korekta. Chodzi o Polaków zarabiających od 68 412 do 133 692 zł rocznie (od 5700 do 11 140 zł miesięcznie). Dla tych osób nic się nie zmienia, ewentualnie uszczuplenie w skali miesiąca jest minimalne. Ulga przysługuje osobom zatrudnionym na umowę o pracę i przedsiębiorcom rozliczającym się na zasadach ogólnych. Nie obejmuje emerytów, osób mających umowy-zlecenia oraz umowy o dzieło. Jeżeli ktoś pracuje na etacie, ale dorabia na umowę-zlecenie, ulga dotyczy tylko jego przychodów z etatu. Natomiast osoby pracujące na etacie z 50% kosztami przychodu korzystają z ulgi.

• Brak możliwości odliczenia składki na ubezpieczenie zdrowotne – skutkuje dodatkową „daniną” nawet wobec Polaków, których dochody nie przekraczają kwoty wolnej. Mamy więc jednocześnie mamy do czynienia z podniesioną kwotą wolną i progiem podatkowym, a także z podwyższoną rzeczywistą stawką opodatkowania poprzez uniemożliwienie odliczenia składki zdrowotnej w PIT.

Skala podatkowa w praktyce