Informacje prasowe

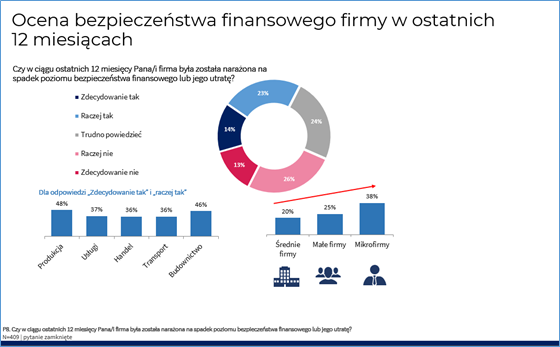

Problemy ze stabilnością finansową są powszechne w sektorze MŚP. Wskazują na to m.in. najnowsze dane Zakładu Ubezpieczeń Społecznych, który odnotował wzrost zaległości przedsiębiorców sięgający 18,5 proc. w ujęciu rok do roku. W I półroczu 2024 wyniosły one przeciętnie 31,4 tys. zł, podczas gdy rok temu było to 26,5 tys. zł. Na tym nie koniec, biorąc pod uwagę, że obciążenia dla prowadzących firmę dalej będą rosły. Z początkiem przyszłego roku po raz kolejny wzrośnie płaca minimalna. Ponad połowie przedsiębiorców, oprócz większych wydatków na pracowników, sen z powiek spędzają także ceny energii i surowców – wynika z badania Krajowego Rejestru Długów „Bezpieczeństwo finansowe firm z sektora MŚP”. Spadek bezpieczeństwa finansowego istotnie częściej dotyczył mikrofirm – 38 proc. wskazań, wobec 25 proc. wśród przedstawicieli firm małych i 20 proc. średnich. Biorąc natomiast pod uwagę branżę, najwięcej przypadków spadku lub utraty bezpieczeństwa finansowego miało miejsce w takich sektorach gospodarki jak produkcja i budownictwo i (odpowiednio 48 proc. i 46 proc. wskazań).

Najmniejsze firmy ze względu na mniejszą skalę prowadzenia działalności i zasoby, mają ograniczone możliwości rekompensaty rosnących kosztów prowadzenia działalności. W efekcie trudniej im zachować bezpieczeństwo finansowe, na które składają się: płynność finansowa, regulowanie zobowiązań w terminie, a także brak długów. Spełnienie tych warunków sprawia, że firma jest bardziej odporna, nawet w sytuacji rosnących wydatków. Czterech na dziesięciu przedsiębiorców uważa, że o stabilnych finansach świadczy również bieżąca kontrola ponoszonych kosztów. Oprócz tego, dla zachowania bezpieczeństwa finansowego ważne są także zadowalające zyski z prowadzonej działalności oraz wypłacalni klienci, kontrahenci i partnerzy biznesowi.

Adam Łąckiprezes Zarządu Krajowego Rejestru Długów Biura Informacji Gospodarczej

Konsekwencje dotykają pracowników

Spadek bezpieczeństwa finansowego lub jego utrata mogą mieć duży wpływ na wiele aspektów działalności firmy. Najbardziej powszechną konsekwencją, której doświadczyło 37 proc. organizacji, było ograniczenie kosztów. Jedna czwarta podmiotów miała problemy z zakupem materiałów niezbędnych do prowadzenia działalności, po 23 proc. wskazało na problemy z wypłacalnością, spadek rentowności czy zmniejszenie działań inwestycyjnych lub rozwojowych, a jedna piąta ograniczyła podwyżki dla pracowników.

Więcej niż 1 na 10 firm była zmuszona do zmniejszenia wynagrodzeń. Dotknęło to przede wszystkim zatrudnionych w handlu. 25 proc. firm z tej branży, doświadczających problemów ze stabilnością finansową, wypłaciło niższe pensje. Co ciekawe, im większa instytucja, tym częściej sięgała po taki środek zaradczy. Wśród mikrofirm zdecydowało się na to 12 proc., w małych 15 proc., a spośród średnich niemal jedna trzecia.

W przypadku jednej piątej podmiotów doświadczających spadku bezpieczeństwa finansowego następstwa były jeszcze gorsze i obejmowały redukcję miejsc pracy oraz wzrost zadłużenia. Najwięcej wskazań dotyczących zmniejszenia zatrudnienia – 39 proc. – płynęło ze strony przedstawicieli produkcji. Takie działania podjęła także jedna trzecia firm transportowych, 29 proc. budowlanych oraz jedna czwarta handlowych. Częstotliwość zwolnień w przedsiębiorstwach zależała także od czasu funkcjonowania na rynku. W przypadku podmiotów ze stażem krótszym niż 10 lat, na redukcję stanowisk zdecydowała się jedna czwarta, a wśród organizacji istniejących na rynku dłużej niż dekadę – 12 proc.

Z powodu spadku lub utraty bezpieczeństwa finansowego firmy swój dług zwiększyło 4 na 10 podmiotów zajmujących się budownictwem i 37 proc. spośród sektora handlu. Brak możliwości zewnętrznego finansowania, takiego jak kredyt czy faktoring, dotknął 17 proc., a 12 proc. musiało wyprzedawać majątek firmy.

Redukcja etatów z powodów finansowych jest jedną z najpoważniejszych konsekwencji dla organizacji. Po pierwsze, może ona negatywnie wpłynąć na morale pozostałych członków załogi, a także na wizerunek firmy. Po drugie, może przysporzyć długofalowych trudności oraz dodatkowych kosztów w przyszłości, kiedy firma wyjdzie już na prostą i będzie próbowała ponownie pozyskać wykwalifikowanych pracowników. I po trzecie wreszcie, może zwiększyć wzrost bezrobocia w regionie. Inny poważny problem, jaki wskazywały firmy biorące udział w badaniu, to brak możliwości sięgnięcia po zewnętrzne finansowanie, na przykład faktoring, który jest jednym ze sposobów ochrony płynności finansowej przedsiębiorstw. Z tym problemem zetknęła się niemal jedna piąta firm, w tym 3 na 10 z branży budowlanej i jedna czwarta z sektora handlowego.

Emanuel Nowakekspert firmy faktoringowej NFG

Instytucje bezpieczeństwa

Badanie pokazało również, że poprawę stabilności finansowej w organizacji nierzadko wspiera współpraca z zewnętrznymi podmiotami. Najwięcej firm, bo 45 proc., sięga w tym celu po wsparcie ze strony biur rachunkowo-księgowych. Jedna czwarta korzysta z usług niezależnych ekspertów i doradców finansowych, a także kancelarii prawnych. Ponad jedna piąta decyduje się na pomoc firm leasingowych oraz banków i firm pożyczkowych. Swoich partnerów poprzez biura informacji gospodarczej, np. Krajowy Rejestr Długów, monitoruje 18 proc., a 13 proc. korzysta z usług firm faktoringowych.